私が就職活動をしていた頃は、先輩からとりあえず「マイナビ」と「リクナビ」に登録しておけと言われていましたが、今の就活生は今回紹介する「ワンキャリア」をよく使っているようです。

私は大学院卒の理系研究職のためあまり熱心に就職活動をしたわけではなく、今の会社も一番はじめに内定をもらったからという理由で入社を決めました。今の会社に特に不満はありませんが、もう少し真剣に自分のやりたいことや行きたい会社を探してもよかったなーと今は思います。

もしこの記事を読んでいる学生さんがいましたら、自分が働いている姿を想像した時に「当事者意識」を持てそうかどうかで会社や職種を決めてみてはいかがでしょうか。やっぱり「当事者意識」を持てないまま何十年も働くことは難しいと思います。

30代になり社会人生活が長くなってきましたが、今でも自分の好きな仕事ってなんなんやろと常に考えています。

どうでもいい話が長くなってしまいました。

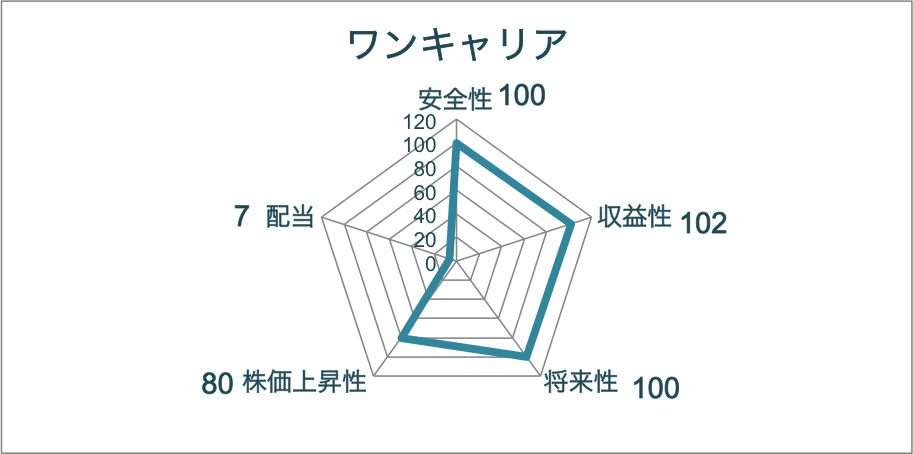

ここからはでは新卒採用メディアの「ワンキャリア」について、決算書から下記の5つの指標について点数化してみましたので、いくつかピックアップして解説して行きます。

①安全性・・・手元流動性、流動比率、自己資本比率

②収益性・・・売上高成長率、営業利益率、経常利益率、販管費率

③将来性・・・キャッシュフローマージン、未来投資、FCF

④株価上昇性・・・EPS増加率、PER

⑤配当・・・配当利回り、配当性向、増配率

まずはじめに各項目の点数だけは記載しておきます。

安全性、収益性、将来性については言うことなしのパーフェクトです。今回は収益性、将来性、株価上昇性の3項目について解説していきます。

企業概要

・新卒採用と中途採用に関するメディア運営

・キャリアデータを用いたビジネスモデル

・新卒採用では利用率2019年卒圏外から2021年卒以降第2位と大躍進

・26年度営業利益30億円の目標に向け、投資は積極的

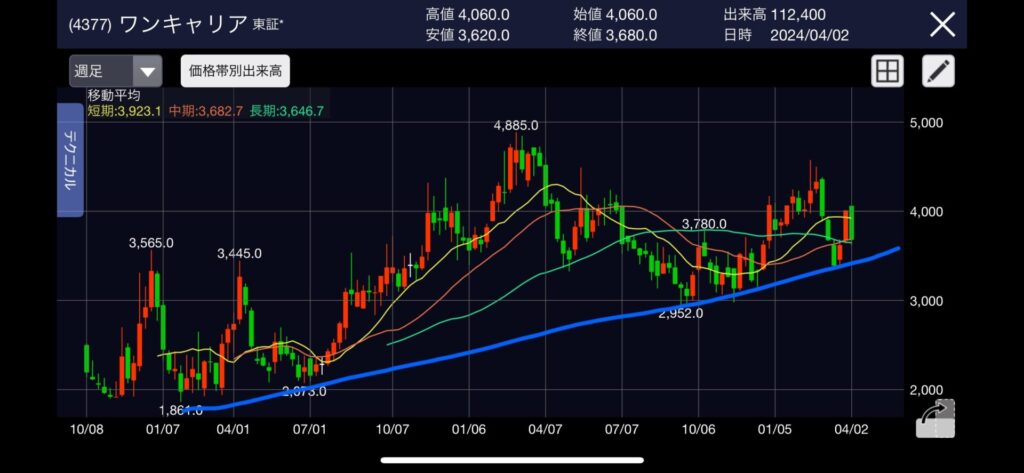

株価推移

株価は青い線を下支えに最近は停滞気味です。これまでも何度もお話ししていますが、私は「株価→業績↑」の状態を投資の対象としています。ワンキャリアもしっかりこの状態となっています。

以降では収益性、将来性、株価上昇性の詳細について解説していきます。

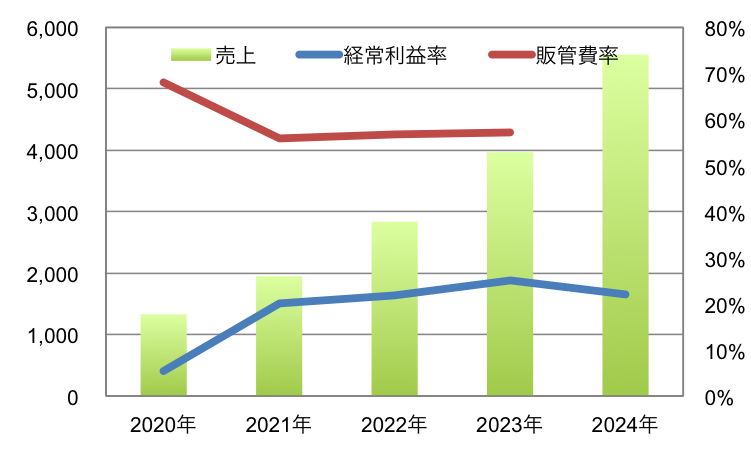

収益性

売上

売上は2020年から2024年予想まで綺麗な右肩上がりで成長しています。売上では4年間で2倍程度成長しているかどうかも投資の判断にしていますが、4年で3倍と素晴らしい成長を遂げています。

経常利益率の平均は4%、10%以上で優良企業と言われている中でワンキャリアは20%を超えていて、利益面は高水準です。

販管費率の中央値は20%程度ですが、情報通信は40%程度です。ワンキャリアは55%と少し高く、年々微増していることが少し気になります。それでも経常利益率は申し分ありませんので、問題ないと思います。

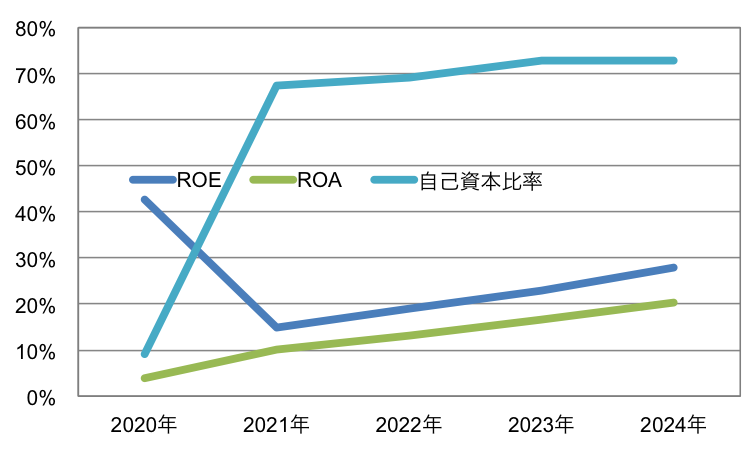

ROE.ROA

ROEは当期純利益を自己資本(株主資本)で割ることで求められ、株主から預かった資金で効率良く利益を稼ぐことができているかについて判断する指標になります。ROEを高めるためには分子の当期純利益を高めるもしくは分母の自己資本を下げるの2通りあります。ワンキャリアのROEは年々増加していて、自己資本比率も減少していないことから、しっかりと利益を増大させることでROEを上昇させていることが分かります。

ROAは利益を資産で割ることで求められ、企業が資産に対してどれだけの利益を生んでいるかを示す指標です。計算式は下記の通りです。

ROA=ROE×財務レバレッジ

ROAを高めるためには、ROEを高めるか他人資本を導入して財務レバレッジを高める必要があります。ワンキャリアの場合はROE上昇に伴いROAも高水準で上昇しています。

以上の通り、ワンキャリアの収益性は大変優れていて点数化すると100点を超えて、102点となりました。

将来性

未来投資

2020年 2021年 2022年 2023年 未来投資 ○ ○ ○ ○将来性では毎年未来投資をしているかについて確認しています。未来投資は設備や機械などの資産価値の目減り分以上の設備投資をしているか調べたもので、「固定資産の購入と売却の差額 > 減価償却費と減損損失の合計額」となっているか確認しています。

2020年から2023年までしっかりと投資していることが分かります。

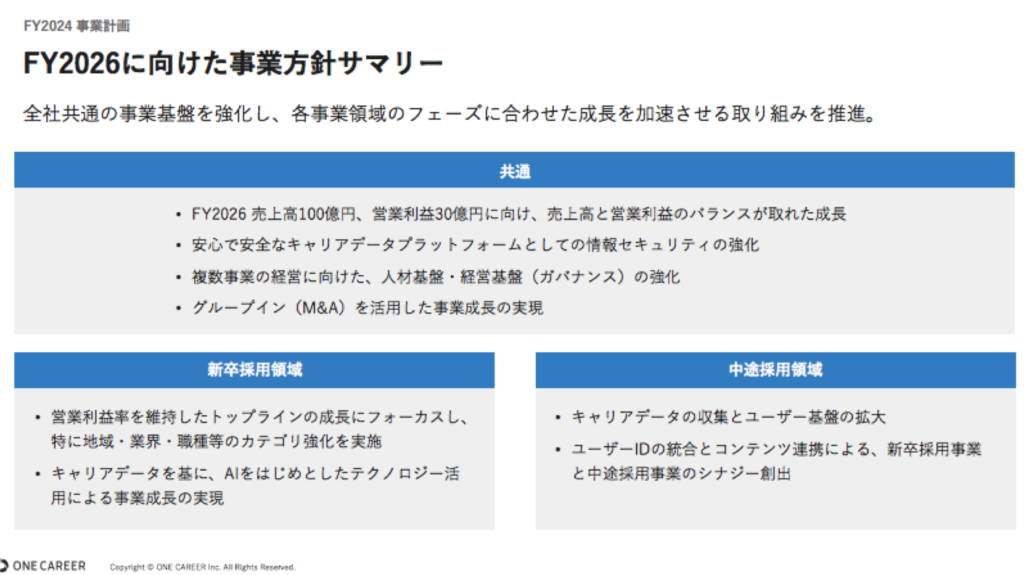

ワンキャリア決算説明資料

この資料からも2026年売上高100億円を達成するためにM&Aを活用した事業成長を目指していることが分かります。

以上の通り、これまでもしっかりと未来投資をしていて、これからも投資をしていくことが伺えます。以上からワンキャリアの将来性を点数化すると100点となりました。

株価上昇性

EPS増加率とPER

2021年 2022年 2023年 2024年

EPS増加率 374% 58% 57% 23%

PER 61.2 48.6 34.3 24.9

PEGレシオ 0.16 0.83 0.60 1.10PERはEPSの成長に伴い徐々に低下傾向にありますが、24.9と割高水準にあります。一方でPERをEPS増加率で割って求めるPEGレシオは1.10と割安でも割高でもない水準です。

四季報予測から求めた2025年のPEGレシオは0.80と割安水準になります。

現在のEPS増加率が続くと仮定し、将来のあるべきPERから算出した3年後の予測株価は次の通りになりました。

2024年 2027年

現在/未来株価 3620 13588約4倍近くの株価上昇が見込まれます。あくまでも今のままの成長を遂げた場合ですが、、、

以上のように、現在のPERのように24.9と割高水準であっても、それ以上にEPSが増加すればPERは低下して行き割安と考えることができるようになります。

PER=株価/EPS

ここで株価→EPS↑ならPERは下がる。

PERは割安割高の判断指標として分かりやすいですが、今回のようなケースも考えられることを頭に入れておきましょう。

コメント